| 摘要:欧债危机持续了3年之久,2012年欧债问题仍是贯穿欧洲经济形势变化的主线 ,美国和日本等世界主要经济体经济复苏乏力,新兴经济体经济增速放缓,世界实体经济受到了严重冲击。在外部市场需求不旺,国内经济下行压力增大的背景下,制造业经济呈现总体增速放缓的迹象,2012年中国制造业采购经理指数呈年初冲高、年中探底、年末回稳的走势。 |

2012年中国制造业采购经理指数走势回顾

国家统计局服务业统计司 赵庆河 史朝晖 施勇 李娜

欧债危机持续了3年之久,2012年欧债问题仍是贯穿欧洲经济形势变化的主线 ,美国和日本等世界主要经济体经济复苏乏力,新兴经济体经济增速放缓,世界实体经济受到了严重冲击。在外部市场需求不旺,国内经济下行压力增大的背景下,制造业经济呈现总体增速放缓的迹象,2012年中国制造业采购经理指数呈年初冲高、年中探底、年末回稳的走势。

一、采购经理指数(PMI)经济意义

采购经理指数(PMI),是通过对企业采购经理的月度调查结果统计汇总、编制而成的指数,它涵盖了企业采购、生产、流通等各个环节,是国际上通用的监测宏观经济走势的先行性指数之一,具有较强的预测、预警作用。

制造业采购经理指数是由新订单、生产、从业人员、供应商配送时间、主要原材料库存5个分类扩散指数计算合成的综合指数。每个分类指数计算采用扩散指数法,即正向回答的百分数加上回答不变的百分数的一半。

(一)取值范围

采购经理指数取值范围在0至100%之间,50%为扩张与收缩的临界点;高于50%,表示整体经济处于扩张状态;低于50%,表示整体经济处于收缩状态。

(二)趋势分析

采购经理指数从50%上升到100%,表明经济活动中的扩张成分多于收缩成分,扩张成分在逐渐增加,收缩成分在逐渐减少;指数从上限100%下降到50%,说明经济运行的扩张成分在减少,收缩成分在增加,但经济仍然处在扩张区间;指数从50%下降,但大于0,表明经济运行中收缩成分多于扩张成分,扩张成分在减少,收缩成分在增加,经济处于收缩区间;指数从下限0上升到50%,虽然收缩成分多于扩张成分,但总体经济中的扩张成分在不断地增加,而收缩成分却在逐渐减少,经济运行向扩张方向运动,但经济仍处在收缩区间。

采购经理调查是一项月度调查,受季节因素影响,数据波动较大,现发布的所有PMI综合指数和各分类指数均为经季节调整后的数据。

二、2012年中国制造业采购经理指数走势

2012年,中国制造业采购经理指数(PMI)均值低于历史平均水平,仅高于2008年金融危机时的年均值,为制造业采购经理调查以来的次低点。过去一年,制造业采购经理指数(PMI)整体呈现前高中低再回升的走势,显示出我国制造业经济回升趋稳。

(一)采购经理指数探底回升

2012年制造业PMI均值为50.7%,低于历史均值2.1个百分点,低于2007年的最高点4.3个百分点,仅高于2008年金融危机时最低点0.6个百分点,从制造业PMI历史数据看,我国制造业经济整体上增速减缓。

2012年1、2月,制造业PMI在51%以下低位运行;3、4月,受天气转暖,春节后集中开工等因素推动,制造业PMI有所提升,但显著低于历史同期平均水平;4月冲高至年内高点53.3%后,5-7月制造业PMI连续3个月呈回落走势,初现阶段性顶部信号;8、9月,制造业PMI更是连续两个月低于临界点50%;10-12月,宏观调控政策效果开始显现,制造业PMI又重新站到临界点50%以上,但回升幅度不大。总体上讲,在外部市场需求疲软,国内经济下行压力增大的背景下, 2012年中国制造业PMI走势总体偏弱,但在宏观调控政策持续发力下,第四季度制造业PMI均值升至50.5%,初步探明了制造业经济阶段性的底部。

图1

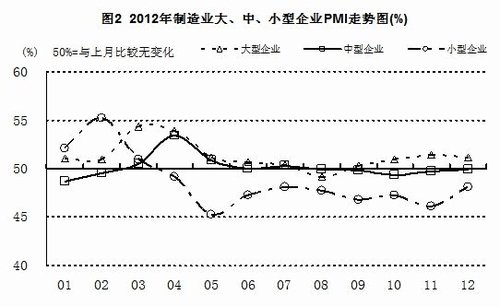

(二)大型企业是拉升采购经理指数的主要动力

自2010年发布分规模制造业PMI以来,大型企业PMI历史均值为53.1%,中型企业为51.9%,小型企业为48.9%,大、中、小型企业PMI如同其名称一样呈现出由大到小顺序的排列。大型企业PMI均值连续3年位于临界点50%以上,中型企业除2012年以外,其他两年位于临界点50%以上,小型企业则连续3年位于临界点50%以下。从分规模制造业PMI历史数据看,大型企业生产经营形势比较乐观,中型企业好于小型企业,而小型企业不容乐观。

2012年,大型企业PMI均值为50.7%,PMI在3月达到年内高点后,逐月回落,8月跌至临界点以下,自9月起又回到临界点以上;中型企业PMI均值为49.4%,PMI在4月达到年内高点后一路下行,8月起一直在临界点以下运行,10月到达低点49.3%,随后逐月向临界点靠近;小型企业PMI均值为48.7%,PMI在2月达到年内高点后,4月跌至临界点以下,此后一直运行在临界点以下,指数也大幅低于大、中型企业。从不同规模企业PMI走势看,2012年大型企业PMI基本上在临界点以上运行,是拉升制造业采购经理指数的主要动力;小型企业PMI的高点分别领先大型、中型企业1、2个月,低点分别领先大、中型企业3、5个月,表明小型企业对经济波动更加敏感。

图2

(三)分类指数中生产指数走势总体处于领先地位

2012年,构成制造业PMI的5个分类指数中,均值低于临界点的有从业人员指数49.4%、供应商配送时间指数49.5%和原材料库存指数47.7%,均值高于临界点的是新订单指数50.9%和生产指数53.0%,其中生产指数均值最高,高出PMI综合指数均值2.1个百分点,是PMI综合指数均值站在临界点以上的主要拉动力量。

| 表1制造业分类指数历史及年均值(%) | |||||||||

| 历史均值 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| PMI | 52.8 | 54.1 | 54.5 | 55.0 | 50.1 | 52.9 | 53.8 | 51.4 | 50.7 |

| 生产 | 56.0 | 58.4 | 58.3 | 59.4 | 51.8 | 56.5 | 56.8 | 53.5 | 53.0 |

| 新订单 | 55.1 | 58.1 | 59.0 | 59.1 | 50.3 | 55.4 | 55.8 | 51.9 | 50.9 |

| 从业人员 | 50.4 | 50.6 | 50.8 | 51.3 | 49.5 | 49.9 | 51.8 | 50.2 | 49.4 |

| 供应商配送时间 | 50.5 | 51.2 | 51.4 | 51.7 | 49.6 | 50.7 | 50.2 | 49.9 | 49.5 |

| 原材料库存 | 48.1 | 46.6 | 47.5 | 49.7 | 46.4 | 47.8 | 49.7 | 49.3 | 47.7 |

| 新出口订单 | 52.3 | 57.4 | 56.8 | 55.8 | 47.2 | 49.5 | 52.8 | 50.0 | 49.3 |

| 主要原材料购进价格 | 57.9 | 56.1 | 58.2 | 63.0 | 58.5 | 55.5 | 63.6 | 58.2 | 49.7 |

1、生产指数全年均站在临界点以上

生产指数是衡量制造业企业报告期内生产的符合产品质量要求的主要产品的实物数量增减变化的指标,所占PMI综合指数权重为25%,是体现企业生产经营活动活跃程度的重要标尺。

2012年,生产指数在传统生产旺季4月到达了57.2%的年内高位,随后一路下行,8月下探到50.9%的低位,之后又逐渐回升,12月又回到了较高的52.0%,生产指数是所有分类指数中一年来各月度均保持在临界点以上的指数,是PMI综合指数企稳回升的重要因素。从历史数据看,2012年生产指数均值仅高于2008年国际金融危机时的51.8%,低于历史均值3.0个百分点,并且是连续第3年走低。虽然该指数近3年逐年下行,但始终高于临界点,表明我国制造业企业生产还在继续扩张,但增长速度总体趋缓,未来走势有待进一步观察。

图3

2、新订单指数年末走稳

新订单指数是衡量报告期内企业正式签订的订、供货合同计算出的主要产品订货数量的指标,所占PMI综合指数权重30%,为所有分类指数中最高,是反映市场需求变化的重要风向标。

2012年,新订单指数领先生产指数1个月于3月份达到年内高点55.1%,表明市场需求对经济波动的感知要早于企业的生产活动; 随后该指数在临界点以上仅短暂停留了1个月,之后5-9月连续徘徊在临界点以下,其中8月下探至年内低点48.7%,之后逐月回升,第四季度又重回临界点以上,该指数同生产指数一道成为PMI综合指数回升的助推器。2012年的新订单指数均值为2008年以外的最低点,低于历史均值4.2个百分点,低于2011年1个百分点。从近3年,特别是2012年数据看,我国制造业市场需求扩张速度放缓,但随着我国提振内需政策的持续发力,市场需求有回升趋稳的迹象。

图4

3、从业人员指数在低位徘徊

从业人员指数是衡量报告期末企业主要生产经营人员数量变化的指标,所占PMI综合指数权重20%,是反映制造业企业生产经营人员就业变化状况的温度计。

2012年,从业人员指数只有3、4和5月位于临界点以上,其余各月均位于临界点以下,尤其是6月跌至临界点以下后,再也没能重返临界点以上。2012年从业人员指数均值为49.4%,低于历史均值1个百分点,低于2011年0.8个百分点,为历史次低点。从历史数据看,从业人员指数走势与生产和新订单基本一致,但是变化幅度要小得多,表明我国制造业企业用工量扩张速度在减缓,但降速并不明显;2012的下半年,该指数始终围绕49%上下波动,没有明显回升的迹象年,表明近期制造业用工量快速上升动能不足。

图5

4、供应商配送时间指数变化不大

供应商配送时间指数是衡量报告期内企业主要原材料供应商发送货物时间快慢的指标,所占PMI综合指数权重15%,是反映市场上主要原材料供求情况的重要指针。在原材料比较紧缺时,配送时间可能会放慢;而在原材料比较充足时,配送时间可能会加快。

2012年,供应商配送时间指数有2个月位于临界点以上,1个月位于临界点,9个月位于临界点以下,年内高点为2月的50.3%,低点为12月的48.8%,该指数整体上年内变化幅度不大。从历史数据看,供应商配送时间指数在所有分类指数中变化幅度最小,2012年供应商配送时间指数均值为历史的最低点,低于历史均值1.0个百分点,低于历史高点2.2个百分点,表明2012年制造业相关的原材料供货时间上有所放慢。

图6

5、原材料库存指数全年在临界点以下运行

原材料库存指数是衡量报告期末企业已经购进并登记入库但尚未使用的主要原材料实物数量的指标,所占PMI综合指数权重10%,是反映企业生产经营形势的重要指标之一。

2012年,原材料库存指数高点出现在1月为49.7%,随后一路下行,5月跌至年内低点45.1%,之后6、7月回升,8月又跌至年内低点45.1%,9-12月在47%-48% 的箱体间波动,该指数全年均在临界点以下运行,总体呈W型走势。2012年原材料库存指数均值为47.7%,低于历史均值0.4个百分点,高于历史低点1.3个百分点,低于历史高点2个百分点。从历史数据看,我国制造业原材料库存大部分时间处于较低水平,尤其是受经济下行的影响,2012年更是创下近3年的新低。

图7

6、原材料购进价格指数呈大幅波动

原材料购进价格指数是衡量报告期内企业购进的主要原材料价格水平的指针,是企业制定采购计划的重要依据。

2012年,主要原材料购进价格指数1月位于临界点,3月升至年内高点55.9%,随后逐月下行,4-7月连续4个月位于临界点以下,7月降至42个月以来的新低41.0%,9-12月在50%以上波动,该指数全年呈现两头高,中间低的大幅波动走势。2012年原材料购进价格指数均值为49.7%,低于2011年8.5个百分点,低于历史均值8.2个百分点,低于历史高点13.9个百分点。从历史数据看,原材料购进价格指数呈M型走势,表明我国原材料购进价格波动较大,尤其是进入2012年以来,在新一轮全球宽松货币政策和世界经济不确定因素增加的叠加影响下,国际大宗商品价格跌宕起伏,助推了我国原材料采购价格的大幅波动。

图8

7、新出口订单指数呈波浪走势

新出口订单指数是衡量报告期内企业产品订货数量中用于出口部分的指标,是反映外需变化的重要风向标。

2012年,新出口订单指数仅有5个月位于临界点以上,1-4月逐月上升,4月达到年内高点52.2%,随后逐月回落,7-8月连续保持在年内低点46.6%,然后逐月回升,12月位于临界点,该指数全年呈大幅波浪走势,表明外需不稳定。2012年新出口订单指数均值为49.3%,为历史最低点,低于历史均值3.0个百分点,低于历史高点8.1个百分点。从历史数据看,除2012年以外,我国制造业新出口订单指数均保持在较高水平。进入2012年以来,全球制造业PMI下半年持续低迷,仅12月高于临界点,表明世界制造业经济仍处在调整期;欧元区PMI连续一年位于临界点以下,表明欧元区仍没有走出欧债危机的阴霾;美国PMI虽只有4个月低于临界点,但其经济复苏形势仍不明朗,加之近期国际上贸易保护主义又有所抬头,我国的出口形势不容乐观。

图9

(国家统计局网站)