海外網>>時政

海外網>>時政2013年06月26日08:29來源:北京商報字號:

| 摘要:既然是一次刮骨療傷,必然將要付出慘重的代價,這些代價包括資本市場的進一步下跌,當然更包括宏觀經濟短期的不適。 |

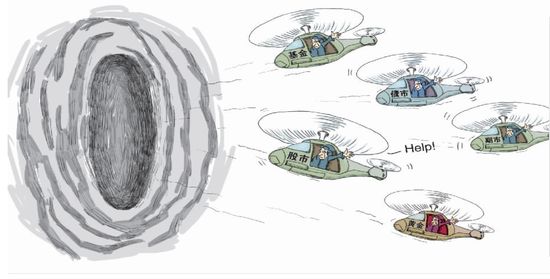

韓瑋/漫畫

短短幾天的時間,銀行間市場的錢荒效應已經深入地滲透到了金融市場的每一個角落。如今的銀行間市場正像一個巨大的吸金黑洞,在高企不下的Shibor利率誘惑下,各路資金蜂擁而至尋求套利機會,股市、債市甚至基金市場等正在經歷一場大失血的考驗。而面對錢荒的逼宮,央行的“冷眼旁觀”顯示出了前所未有的魄力,這被解讀為中國經濟正試圖進行一場刮骨療傷式的自救,金融危機以來的事實証明,靠“印鈔”來解決增長問題早已行不通,中國經濟增長需要激發更多的內生能量……

數讀“錢荒”

2013年6月6日 受銀行間市場資金面緊張影響,上午招標的今年第10期農發債未能招滿,該金融債期限為6個月,計劃募集200億元,但實際發行僅為115億元,為今年以來首隻流標的利率債。

2013年6月17日-21日 多家銀行推出理財產品預期收益均超過6%。招商銀行更是推出一款“30天期限、100萬元起、年化收益率12%”的高價理財產品。

2013年6月20日 Shibor幾近全線上漲,僅14天期利率小幅下跌,其中隔夜利率大幅飆升超過500個基點,利率首次超過10%,達13.44%,創下歷史新高。

2013年6月24日 深成指盤中暴跌超7%,創2009年2月以來近四年半的新低,滬指2000點關口不堪一擊,最低下探至1958.40點,距前期低點1949僅一步之遙。

如果銀行間市場的隔夜拆借利率長時間維持在7%甚至10%以上的超高水平,那將會產生什麼樣的后果?答案是:資本市場所有的資金都會涌向銀行間市場套利,包括但不僅限於股市、債市、基金和理財產品……

錢荒發酵 銀行間市場成吸金黑洞

資本市場全線暴跌

受銀行間市場錢荒影響,大額資金紛紛涌向銀行間市場套利,導致了國內資本市場的全線下跌。

A股市場成為本輪錢荒影響的重災區,短短三個交易日,上証綜指飛流直下連破2100點和2000點兩道大關,昨日更是上演黑色星期一,創下了年內最大跌幅,洞穿2000點收報於1963.23點,跌5.30%,市場信心已降至冰點。

債券市場安全性也成為空談,成為僅次於股市的第二災區,滬深交易所上市債券、銀行間債券、國債和地方債等主要債券市場全線重挫,其中可轉債品種下跌尤為慘烈。上交所多隻可轉債下跌超過4%,其中國投轉債更是暴跌5.83%,同仁轉債暴跌4.45%﹔深交所債券下跌更慘,06魯能債下跌8.27%,海直轉債下跌6.3%﹔甚至一些國債品種也下跌超過2%。

大宗商品也近全線暴跌,跌幅普遍超過2%,以上期所交易品種為例,最慘的橡膠明年5月遠期合約暴跌3.52%,螺紋鋼7月交割近月合約暴跌3.03%,此外,銅、銀等貴金屬合約也普遍下跌2%以上。分析預計,銀行間市場利率高企對於期貨市場影響相對有限,期貨市場的暴跌主要是錢荒之后市場對於下半年經濟形勢的悲觀預期。不過盡管如此,從昨日期貨市場成交量看,銀行間市場對於期貨市場的套利資金仍然形成了較大的吸金壓力,各品種的成交量和持倉量都有不同程度的減少。

不可否認,資金撤離股市、債市甚至期市,向銀行間市場轉移是導致國內資本市場全線重挫的主要原因。不過值得注意的是,隨著各方資金來援,昨日上海銀行間市場隔夜拆借Shibor利率已經出現了連續大幅回落的走勢,不過仍然處於高位。昨日,隔夜拆借Shibor利率再度大幅回落超過200個基點,回落至6.4890%﹔7天期、14天期和1個月期的拆借Shibor仍然處於7%上方。

基金贖回壓力驟增

銀行間利率的飆升,固定收益類品種瞬間變成“雞肋”,基金公司贖回壓力同步飆升。昨日,有滬上基金公司市場部人員對北京商報記者透露,“基金行業已經有多家基金公司出現了贖回,其中有一家基金幾乎是創下了‘天量’的贖回量”。以上人士對北京商報記者進一步解釋稱,“貨幣基金收益率在3.5%左右,而隔夜和一周拆借利率都上升到10%,這麼大的利差足以讓機構贖貨幣基金,轉而借錢給銀行”。

為了籌措足夠的頭寸,不少貨基基金經理隻有忍痛出售手中的短期融券。銀河証券基金研究中心分析師宋楠指出,大體量資金有動力將資金從貨幣基金中贖回,轉而直接投向拆借和回購市場,以獲取更高利潤,對貨幣基金而言,集中性的、超預期的大規模贖回,將使得貨基不得不被動賣券以應對贖回。同時,一名不願透露姓名的深圳基金公司基金經理對北京商報記者表示。“近期連賣短融都變得相當困難,大家都資金緊張,沒有人接得了手。”

基金公司此時賣券行為無異於兌現浮虧,這也將加大貨幣基金偏離度。日前就有天治基金發布公告稱,該公司旗下的天治天得利貨幣基金偏離度已經達到了-0.5%。對此,天治基金解釋稱,是因債券市場收益率大幅上行。一位基金分析師則稱,貨幣基金負偏離,也就意味著該產品發生了大額浮虧。

除了相關基金的偏離度,基金的萬份日收益也是反映基金是否賣出手中債券的重要指標之一。天相投顧統計顯示,上周三貨幣基金最低萬份日收益是0.16144元,周四下降到了0.1371元,周五直接下降到了0.0121元。對此,上述基金分析師稱,目前貨幣基金平均年化收益率約為3.5%,也就是說貨幣基金的平均萬份日收益約為1元,正常持有債券的日利息收益為0.8元左右。出現這種萬份日收益0.01元左右的現象,說明貨幣基金虧損賣出了大批債券。

“隔夜拆借利率此前非常高,現在各家基金公司都在到處借錢,現不光是銀行缺錢,基金也是,現在不得不回籠一些資金,等熬過這一段再看。”滬上一家固定收益規模較大的基金公司內部人士表示。

慶幸的是和銀行理財產品收益出現上升一樣,也有一些流動性做得較好的貨基收益出現了上升。對此,以上基金公司內部人士解釋,因為此時的銀行間利率較高,有錢的基金參與協議存款、短融或回購都將獲得較高收益。

債券發行頻頻流標

在“錢荒”的緊張狀況下,連“一票難求”的國債也遭受冷遇,不僅如此,一些政策性銀行發行的金融債遇冷、流標甚至在發行前忽然中止。

昨日,國家開發銀行發布公告稱,原定於今日通過央行債券發行系統第二次增發的2013年第23-26期浮動利率金融債取消發行,后續發行計劃將另行公告。據了解,國開行原定第23-26期浮息債期限分別為3年、5年、7年和10年,利率基准均為一年期定期存款利率,本次四期債券分別增發不超過40億元、40億元、60億元、60億元,最終以實際中標量為准,發行規模合計不超過200億元。

國開行並未說明取消原因。但是不得不跟前幾日債券的流標聯系起來。進入6月以來,國內市場資金面持續偏緊,直接導致一級市場上新發行的債券在拍賣時首次因認購倍數過低出現罕見的部分流標現象。6月14日,財政部計劃發行150億元記賬式國債,但招標結束后實際發行僅為95.3億元。此前,中國農業發展銀行招標發行的6個月期債券也未能招滿。該期債券計劃發行200億元人民幣,實際發行僅為115億元。

按照以往,如果沒有趕上6月季末因素,特別是國債就會出現“爭搶”的狀況,但是由於季節性因素、外匯佔款增量下降以及半年期限銀行理財產品集中到期這幾大因素造成的錢荒令債市也暫時遭遇了“霜凍期”。

銀行理財收益飆至年內最高

隨著6月銀行間市場流動性越加緊俏,拆借資金越發困難,理財產品成為銀行攬儲主要手段。上周以來,多家銀行推出理財產品預期收益均超過6%。招商銀行更是推出一款“30天期限、100萬元起、年化收益率12%”的高價理財產品。

有市民表示,前兩天買了預期收益率4.8%的理財產品還覺得撿了便宜,沒想到這幾天同一款理財產品就漲到了5.2%。事實上,如今5%左右的理財產品已經算是較低的收益率了。北京商報記者發現,中信銀行的一款對私4個月期的理財產品預期年化收益率達到了6%,而華夏銀行近日還特別追加了兩款72天的理財產品,預期收益率則達到了6.6%-7%。

對此,國泰君安銀行分析師邱冠華表示,如今的高收益可能更多源於商業銀行應對月末流動性緊張的前瞻性行為。實際上,6月對於銀行而言可謂是“中考”之月。銀行不僅要在月初向央行繳納存准金,還要在月末迎來監管部門75%的貸存比監管紅線。在銀行存款難以拉動的情況下,選擇高息的銀行理財產品攬儲,已成為銀行“搶錢”的慣用手段。

除了狂發高收益理財產品,許多銀行都全力投入“搶錢大戰”。某股份制銀行表示,10萬元存一年,不僅利率上升到頂,還可以送4袋10斤裝的大米。更有銀行通過存款返現金的方式吸引客戶,每存1萬元可返還幾十元不等的現金,還有銀行的客戶經理替客戶報銷轉賬甚至打的費用。

不放水,堅決不放水!這是央行對於本次錢荒的一貫表態。高層的一系列動作表明,央行正試圖通過一場刮骨療傷式的自救,以期擺脫長期以來中國經濟增長對於貨幣擴張的依賴。然而,短期內,這種自救的方式不可避免地要付出慘重的代價……

錢荒背后 中國經濟正嘗試刮骨療傷

央行一再強調堅決“不放水”

銀行間市場“大旱”已持續20來天,就在金融機構火急火燎尋求資金的時候,以往一直充當“救火隊員”的央行卻突然毫無表示。昨日,央行更發出通知稱,目前我國銀行體系流動性總體處於合理水平,要求商業銀行自己管理好流動性。業內人士認為,此舉相當於央行申明立場,堅決“不放水”。

自錢荒大規模爆發以來,這已經不是央行第一次表態“不放水”解市場之渴了。

央行要求,各金融機構要統籌兼顧流動性與盈利性等經營目標,合理安排資產負債總量和期限結構,合理把握一般貸款、票據融資等配置結構和投放進度,注重通過激活貨幣信貸存量支持實體經濟發展,避免存款“沖時點”等行為,保持貨幣信貸平穩適度增長。

銀河証券高級經濟學家左小蕾(微博)指出,“銀行業的錢荒是個別機構的違約,並非系統性問題,央行完全有能力解決這個問題。央行之所以不願意這麼做,是不希望給商業銀行以央行會兜底所有問題的預期,如果問題擴大,央行有能力解決這些問題,但是估計解決的過程中會查處不少人”。

對於此次貨幣市場的罕見異常,央行並未進行降准降息,甚至不願意在公開市場進行逆回購操作,反而堅持央票發行,明確釋放了拒絕鬆動的政策信號。業內人士認為,央行此舉大有深意,是想提醒金融機構“好自為之”達到去杠杆化的目的。

從3月末的理財“8號文”到4月中的央行清查債券代持、5月末的票據違規行為清查,直至昨日央行的謹慎態度,監管層凸顯出減緩銀行加杠杆幅度、控制金融風險的決心。一系列政策背后的動機在於減緩銀行加杠杆的幅度,尤其是大肆進行監管套利(比如通過表外理財、表內同業資產或者券商通道將信貸資產証券化)的銀行。

華泰証券首席經濟學家劉煜輝(微博表示,央行的意圖是打壓風險偏好,促使商業銀行以更加謹慎的方式管理資產負債表,特別是控制一些機構流動性錯配的風險。他認為,今年以來,商業銀行信用膨脹非常厲害,社會融資規模同比多增3萬億元,積累了越來越多的風險。

高層經濟改革決心凸顯

不少市場人士極為疑惑的是,央行為什麼要採取這麼強硬的,甚至近乎不負責的態度?其背后的政策考量是什麼?

在業界看來,中國經濟正在進行一場刮骨療傷式的自救,即中國需要告別經濟增長對貨幣擴張的高度依賴,轉而追求主動的內生性增長。央行面對錢荒的態度,向市場釋放的就是這種信號。

分析人士指出,2008年金融危機以來,中國刺激經濟增長的方式主要是貨幣擴張和財政刺激,這種方式雖然給GDP帶來了短期的繁榮,但這只是表面和短期的,過度的貨幣擴張引發包括通脹在內的一系列問題都會逐漸顯現。更為重要的是,財政刺激的負面效應更為可怕,由此所引發的中央和地方債務高企將嚴重制約政府在未來應對經濟變局中的宏觀調控能力。

“從某種意義上來講,今天的局面表明,過去的增長方式是不可持續的。央行也正是吸取了這種教訓,正在試圖改變中國經濟對貨幣擴張依賴的不利局面。”該分析人士說。

關於這一點,從國務院總理李克強近期一系列的表態中不難找到証據支持。6月19日李克強主持召開國務院常務會議,會議提出要優化金融資源配置,用好增量、盤活存量,更有力地支持經濟轉型升級。

這也是一個多月以來,李克強第三次提及存量資金問題。此前在5月13日的國務院機構職能轉變動員電視電話會議上,他曾指出,“在存量貨幣較大的情況下,廣義貨幣供應量增速較高。要實現今年發展的預期目標,靠刺激政策、政府直接投資空間已不大,還必須依靠市場機制”。在6月8日主持環渤海省份經濟工作座談會時,李克強二度要求“要通過激活貨幣信貸存量支持實體經濟發展”。

短期增長恐承壓

既然是一次刮骨療傷,必然將要付出慘重的代價,這些代價包括資本市場的進一步下跌,當然更包括宏觀經濟短期的不適。

星展銀行執行董事、高級經濟師梁兆基向北京商報記者解釋,採取這些措施就是政府為了糾正經濟結構性問題,讓銀行業更健康地發展。當然,市場還是普遍擔憂經濟放緩或引發失控。但重要的是,要統籌兼顧,而非草率下結論。

“長遠來看,中國新一屆領導班子寧願犧牲短期經濟增長,以換取更長期健康的經濟發展。而實行經濟結構性改革通常是困難重重,因為這不僅會帶來不確定性,同樣也會引發市場對經濟增長放緩的恐懼,所以應該鼓勵大膽嘗試結構性改革。”梁兆基肯定道。

“從更廣的角度看,根據目前的種種跡象判斷,金融改革應該會明顯加速。國內的利率自由化可能會有進一步的突破,存款保險制度的引入也已擺上台面。匯率體系改革方面,央行正考慮在近期進一步擴大人民幣匯率每日波幅。如果金融機構的風險管理水平滯后於政策和市場發展的速度,無疑會形成金融改革中的系統性風險,或綁架金融改革繼續原地踏步。因此,為未來幾年金融改革鋪路,或者是央行本次舉動后面隱而未言的另一個原因。”朱海斌更深層次地分析。

在貨幣政策強調“用好增量、盤活存量”的大方向下,朱海斌認為,接下來值得關注的是最近銀行間市場利率的飆升是否會導致借貸利率水平的提高。一旦借貸利率水平上升,意味著貨幣政策實際收緊,這會對已經疲弱的實體經濟形成更大的壓力。同時,貨幣市場的動蕩可能是未來幾年金融體系動蕩的開始而非結束。

需要指出的是,從銀行信貸投放來講,下半年的經濟形勢也不容樂觀。今年上半年預計信貸投放總量將超過5.2萬億元,而2009年金融危機救市時,銀行一年放出的9.6萬億信貸到目前也一直被認為是一個天花板,因此下半年銀行信貸給實體經濟輸血的能力將比上半年有大幅度的減弱,這對於當前羸弱的經濟局面絕對不是一個好消息。

“即便是進入8月以后錢荒有所緩解,商業銀行也將不得不吸引本次錢荒的教訓,大幅收緊銀根將成必然。”上述分析人士說。況玉清 閆瑾 孟凡霞 肖海燕